新NISAをじっくりと学ぶ ~いろんな角度から~

デコピン

デコピンむずかしいけど、頑張って覚えよう

うん、頑張ろうね

最近よくNISAという言葉を聞くようになりました。

そこで、今回はNISAについて、じっくりと学習していきましょう。

以前のNISAと新しいNISAの違いがしっかり分かるようになれば、そこまで難しくありません。

一つ一つ見ていきましょう!!

その前に、新NISAは金融庁HPでも紹介されています。

ご覧ください。↓

考えてみませんか!? “NISA”で資産形成(A4判リーフレット)(PDF:604KB) はじめてみよう!NISA早わかりガイドブック(A4判 8ページ)(PDF:1,949KB) 新しいNISA概要(PDF:707KB) 出典:金融庁

うん。一つ一つだね。

ニーサ、ニーサ

ひとつずつ!!

1,まず、NISAとはそもそも何なのだろう

NISAって何だろう??

NISAの正式名称は

NISAの正式名称は「少額投資非課税制度」と言います。

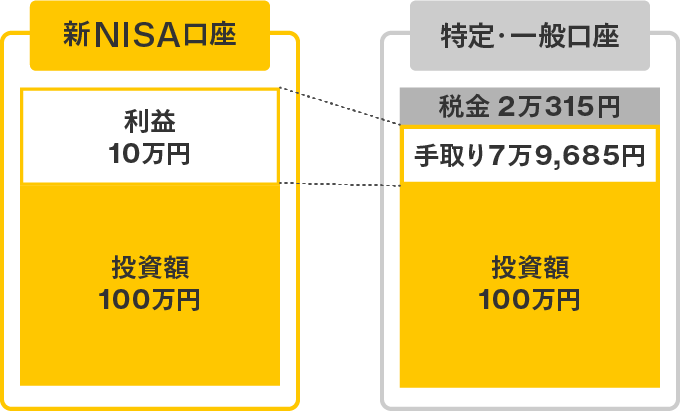

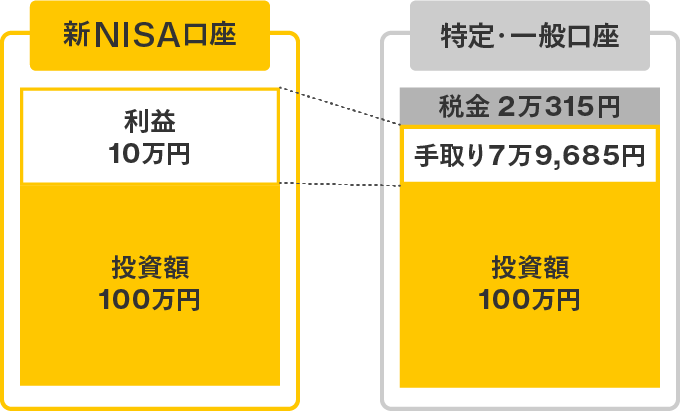

通常は、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当金に対しては、20.315%の税金がかかります。

おおざっぱに言えば、NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税になる、つまり20.315%の税金がかからなくなる制度 のことです。

普通だったら、税金で20%もかかるんですね!

そうなんだよ。

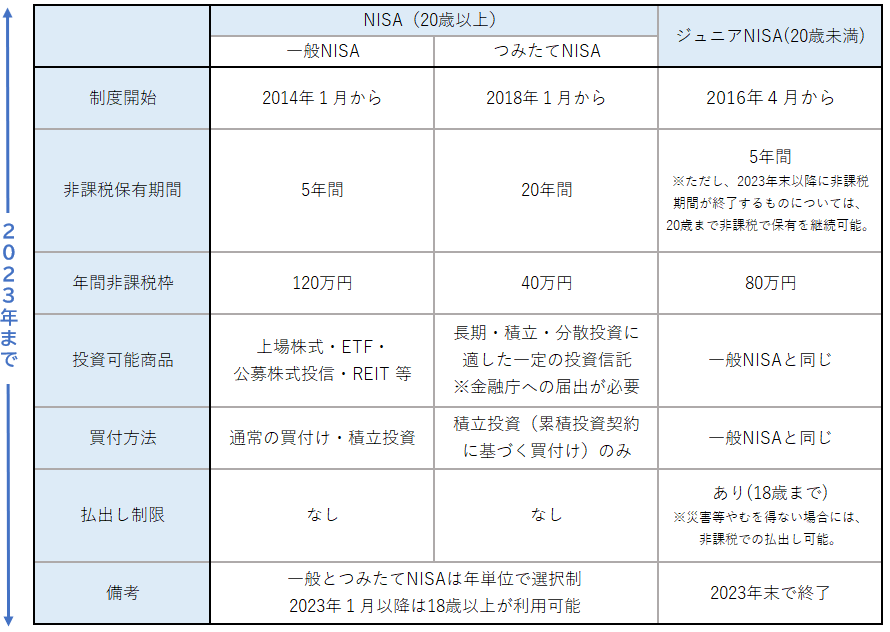

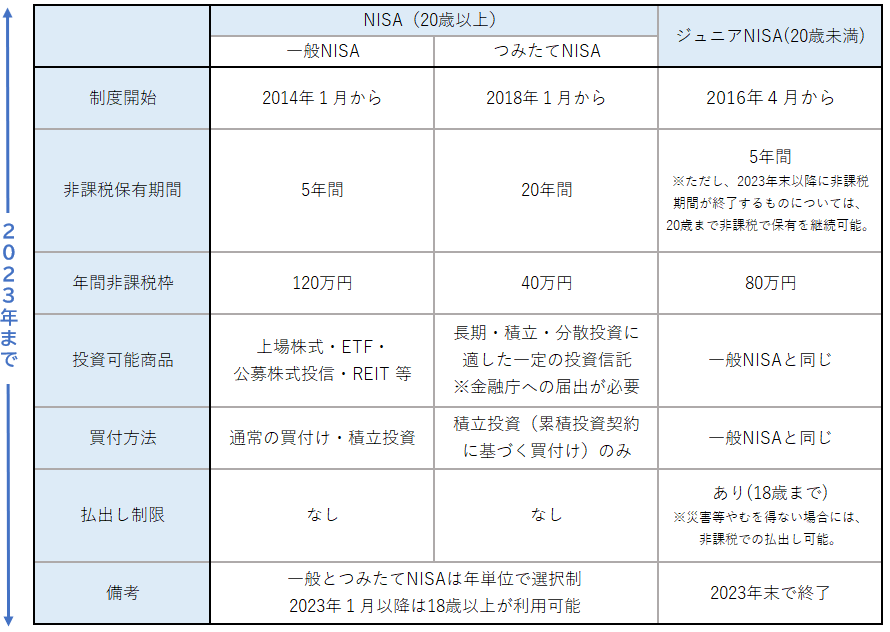

NISAには、成年が利用できる一般NISA、つみたてNISA、未成年が利用できるジュニアNISAの3種類があります。

3種類もあるのは知らなかったわ

一般NISAは、株式・投資信託等を年間120万円まで購入でき、最大5年間非課税で保有できます。

つみたてNISAは、一定の投資信託を年間40万円まで購入でき、最大20年間非課税で保有できます。

ジュニアNISAは、株式・投資信託等を年間80万円まで購入でき、最大5年間非課税で保有できます。 (ただし、ジュニアNISAについては、新規の口座開設が2023年までとされ、2024年以降は新規購入ができないこととされました)

一般NISAとは、2014年1月にスタートした、少額からの投資を行う方のための非課税制度です。

例えば投資信託に投資した場合、普通分配金と売却時の譲渡益が非課税になります。

| 利用できる方 | 日本にお住まいの18歳以上の方(口座を開設する年の1月1日現在) |

|---|---|

| 非課税対象 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 |

| 口座開設可能数 | 1人1口座 |

| 非課税投資枠 | 新規投資額で毎年120万円が上限 (非課税投資枠は最大600万円) |

| 非課税期間 | 最長5年間 |

| 投資可能期間 | 2014年~2023年 |

一般NISAの中身とは

一般NISAでは、毎年120万円(2015年以前は100万円)分の金融商品(株式や投資信託など)が購入可能です。この120万円分のことを非課税投資枠と呼びます。 各年に購入した金融商品を保有している間に得た配当金や、値上がりした後に売却して得た利益(譲渡益)が購入した年から数えて5年間、課税されません。非課税で保有できる投資総額は、120万円×5年間、つまり最大600万円となります。

非課税期間の5年間が終了したときには、保有している金融商品を翌年の非課税投資枠に移すこと(ロールオーバーと呼びます)ができるほか、一般NISA口座以外の課税口座に移すこともできます。なお、ロールオーバーが可能な金額に上限はなく、時価が120万円を超過している場合も、そのすべてを翌年の非課税投資枠に移すことができます。

現在、一般NISAは2023年までの制度とされていますので、金融商品の購入を行うことができるのは2023年までです。2023年中に購入した金融商品についても5年間(2027年まで)非課税で保有することができます。

2024年以降は、非課税対象および非課税投資枠が見直され、新しいNISAに変わります。

ん~ 難しくなってきた

うん。むずかしい・・

がんばれ~

ここからは、つみたてNISAの解説です

つみたてNISAとは、特に少額からの長期・積立・分散投資を支援するための非課税制度です(2018年1月からスタート)。

つみたてNISAの対象商品は、手数料が低水準であること、頻繁に分配金が支払われないという点に注意が必要です。

また、投資ができるのは、長期・積立・分散投資に適した投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています。

| 利用できる方 | 日本にお住まいの18歳以上の方(口座を開設する年の1月1日現在) ただし、つみたてNISAと一般NISAはどちらか一方を選択 |

|---|---|

| 非課税対象 | 一定の投資信託への投資から得られる分配金や譲渡益 |

| 口座開設可能数 | 1人1口座 |

| 非課税投資枠 | 新規投資額で毎年40万円が上限(非課税投資枠は20年間で最大800万円) |

| 非課税期間 | 最長20年間 |

| 投資可能期間 | 2018年~2023年 |

つみたてNISAの中身とは

つみたてNISAでは、毎年40万円を上限として一定の投資信託が購入可能です。(ただし、その年の非課税投資枠の未使用分があっても、翌年以降に繰り越すことはできません。) 各年に購入した投資信託を保有している間に得た分配金と、値上がりした後に売却して得た利益(譲渡益)が購入した年から数えて20年間、課税されません。 非課税期間の20年間が終了したときには、NISA口座以外の課税口座(一般口座や特定口座)に払い出されます。なお、つみたてNISAでは、翌年の非課税投資枠に移すこと(ロールオーバーと呼びます)はできません。

現在、つみたてNISAは2023年までの制度とされていますので、投資信託の購入を行うことができるのは2023年までです。

2023年中に購入した投資信託についても20年間(2042年まで)非課税で保有することができます。

ここで、もう一度、NISAのおさらいをしましょう。

はい、NISAがなんとなく分かってきた!

とりあえず、一般NISAとつみたてNISAがあることが分かった!

ここまではオッケー

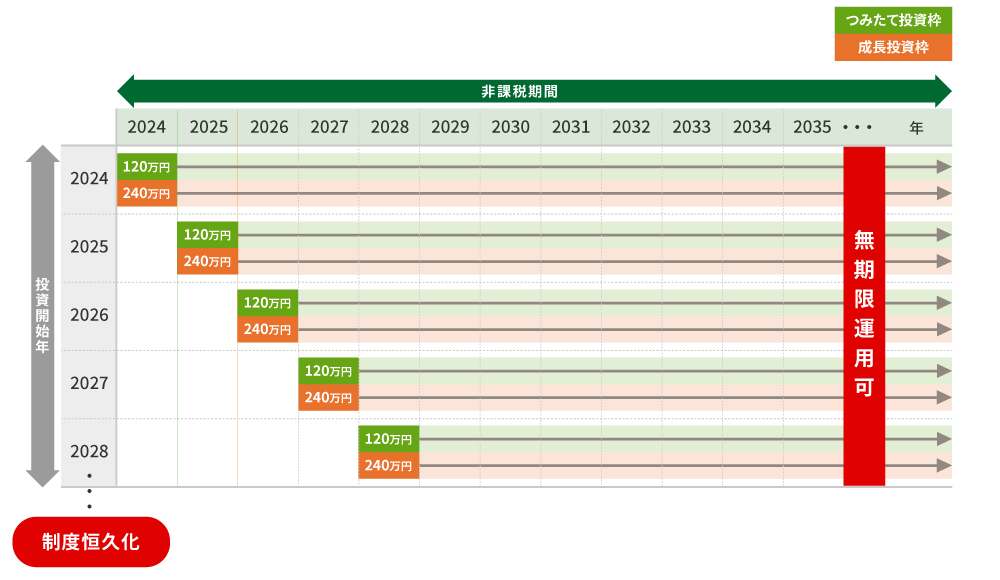

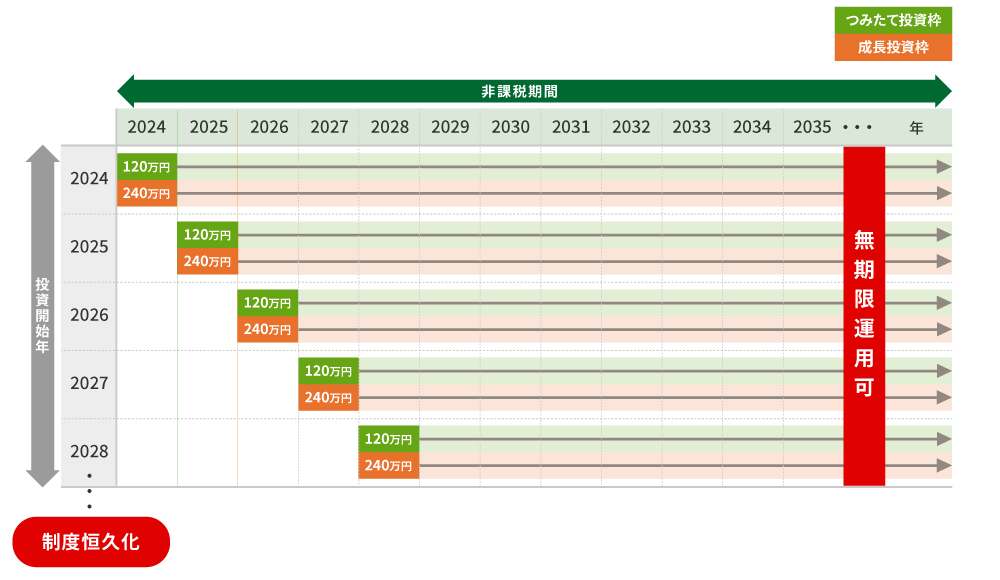

図にすると、以下のようになります。

【2023年までのNISA】

出典:金融庁HP

上のおさらいを見て、なんとなく整理できた。

これが、今のNISAなんだね

うん、私もわかった。

分かったけど、NISAの中身は複雑・・

じゃあ、新しいNISAはどうなるんだろう

2,新NISAの中身をもっと詳しく

二人ともいい調子できてるね。

すごい、すごい!!

では、ここから新しくなったNISAについて、もっと詳しく解説をしていくよ

やった~

新NISAは2024年1月1日から開始が予定されており、2023年以前にNISA口座を保有している場合、自動的に開設している金融機関に新NISA口座が開設されるため、手続きの必要はありません。

それと

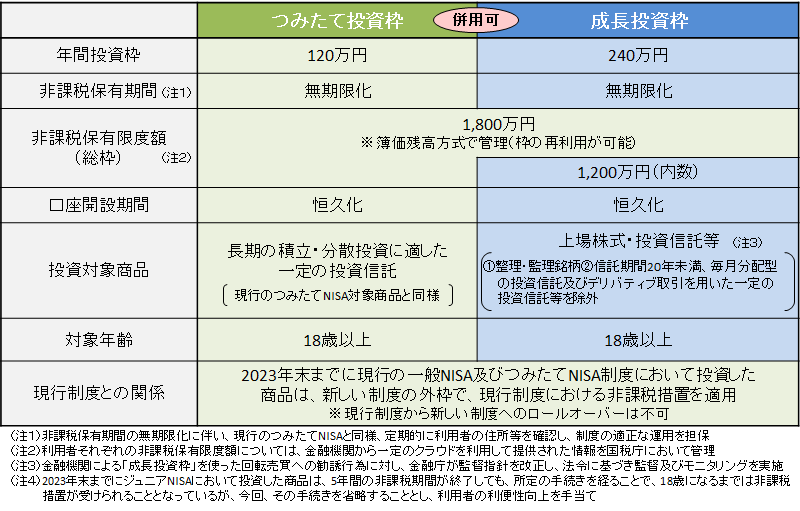

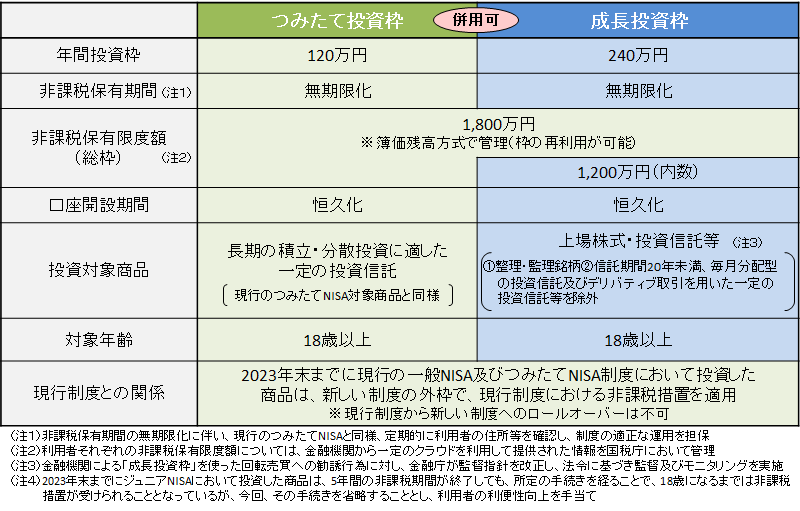

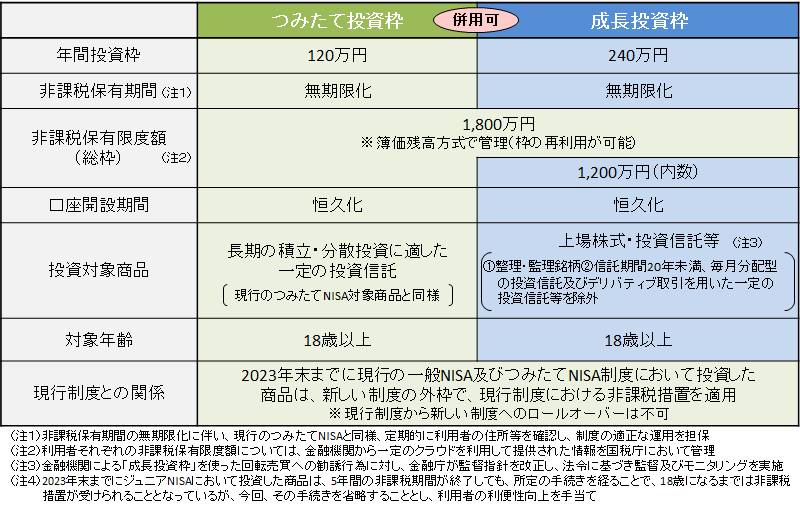

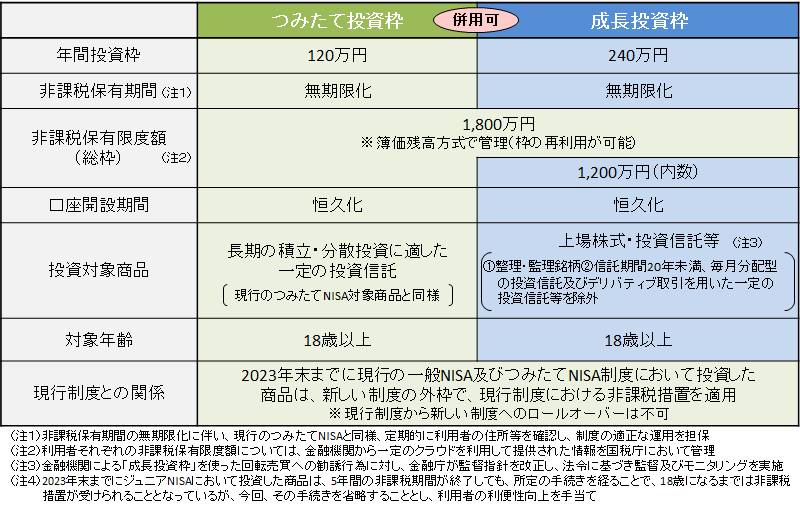

2023年まではつみたてNISAが40万円、一般NISAが120万円だった年間非課税投資枠が、 新NISAでは、一般NISA(成長投資枠)とつみたてNISA(つみたて投資枠)の併用が可能になり、年間投資上限額が最大360万円に拡大されます。

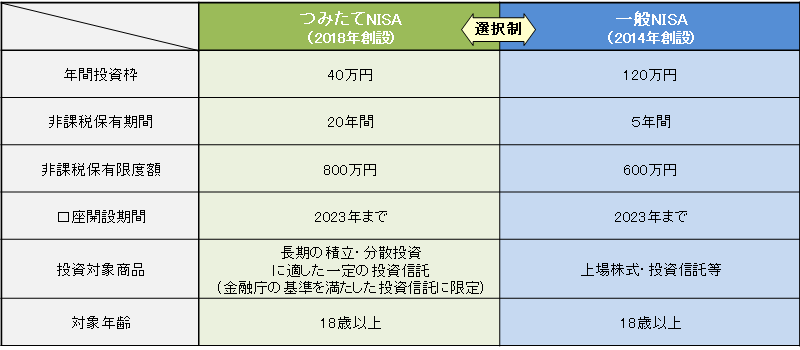

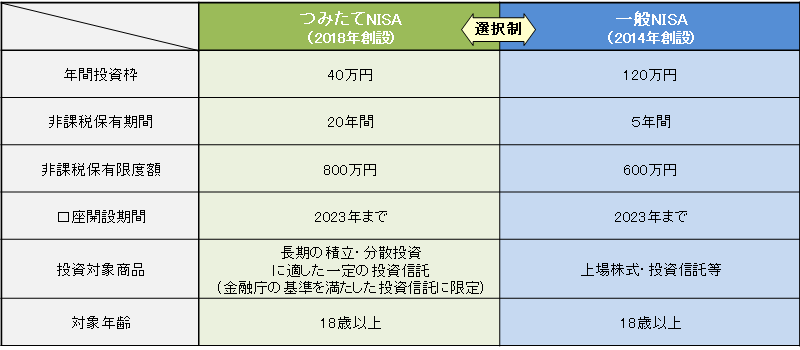

ここで、比較をしてみます。

大事なところなので、しっかり理解しましょう

は~い

【以前のNISA】

<つみたてNISA> と <一般NISA> は選択制だったというところに注意が必要です!!

出典:金融庁HP

↓

比較してみると分かりやすいわ

【新しいNISA】

<つみたて投資枠> と <成長投資枠> は併用できるところに注意が必要です!!

つみたて投資枠と成長投資枠の2つについては、

後から解説します。

出典:金融庁HP

非課税保有限度額が最大で1,800万円(うち成長投資枠は最大1,200万円まで)までに広がり、非課税期間も無期限化されることから、人生100年時代にあわせた長期的な資産形成に活かすことができるようになります。

だから、今政府が勧めているんですね

なるほど

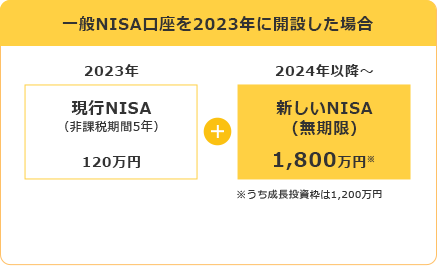

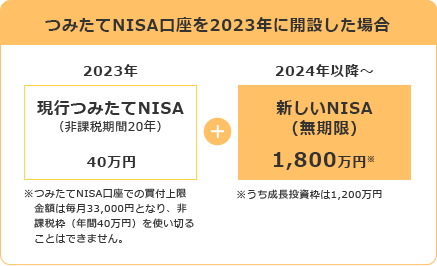

2023年中に始めると?

以前のNISAは新NISAとは別枠なので、2023年中にNISAをはじめると非課税枠が多く使えます!

つまり、こういうことです。

出典:SMBC日興証券

では、積立投資枠と成長投資枠の違いを解説しますね

うん、それが知りたい

私も。

難しい言葉が出てくると分からない

つみたて投資枠とは、新しく登場する投資枠であるものの、以前の「つみたてNISA」の代わりになる投資枠のことです。

【つみたて投資枠で登場する新しい特徴】

- 年間のつみたて投資枠が40万円から120万円へ拡大する

- 非課税保有期間が20年から無期限化される

- 投資可能期間が「2023年まで」から恒久化される

- 一般NISAの役割を引継ぐ成長投資枠との併用が可能となる

- 売却分の非課税保有限度額(総枠)の再利用が可能になる

成長投資枠は、現行の一般NISAと同じく、少額から上場株式や投資信託などに投資ができ、NISA口座で購入した金融商品によって得た譲渡益や配当金等は課税されない投資枠のことです。

利益がそのまま自分の資産になります。

出典:マネックス証券HP

成長投資枠は、投資対象商品がつみたて投資枠よりも幅広いという特徴があり、個人のリスク許容度に応じて高いリターンが期待できる個別株への投資も可能です。

【一般NISAと新しいNISAの成長投資枠の違い】

- 年間投資枠が120万円から240万円へ拡大

- 非課税保有限度額が600万円から1,200万円になる

- 非課税保有期間が5年から無期限化される

- 売却分の非課税保有限度額(総枠)の再利用が可能になる

- つみたて投資枠との併用が可能

↓

つまり、こういうことです。

新NISAでは、

つみたて投資枠→つみたてNISA

成長投資枠→一般NISA

へと変更されます。

それぞれが併用可能となるというわけです。

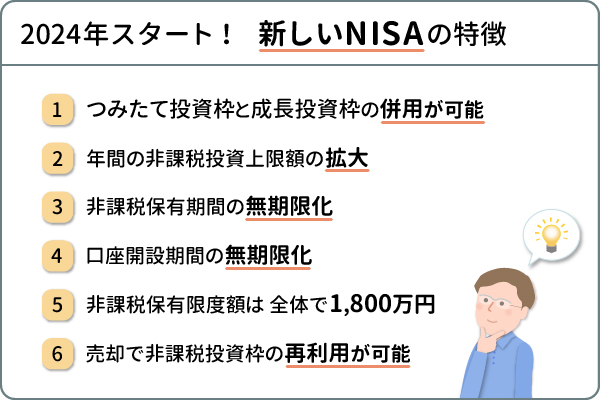

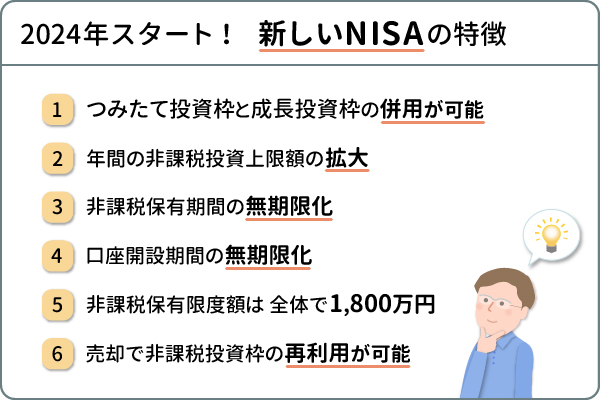

新NISAではつみたてNISAが「つみたて投資枠」、一般NISAが「成長投資枠」へと名称変更され、併用が可能となります。

現行制度ではつみたてNISAと一般NISAは選択制で、同じ年に2つを利用することはできませんでした。

そのため、つみたてNISAを利用した年は、非課税投資枠を一括投資に利用できないといった不便な思いをするケースもしばしば見られました。

その点、新NISAではつみたて投資枠と成長投資枠が併用できることから、市場の動向や投資意向の変化に合わせて柔軟に制度を活用できるようになります。

さらに、新NISAでは、年間の非課税投資上限額の拡大も特徴のひとつです。

現行制度の年間非課税投資枠はつみたてNISAが年間40万円、一般NISAが年間120万円でしたが、新NISAではつみたて投資枠が120万円、成長投資枠が240万円となります。

つみたて投資枠と成長投資枠は併用が可能であるため、合計360万円の非課税投資枠を利用できるようになり、つみたてNISAのみ利用する場合と比較すると9倍の非課税投資枠を得られる計算となります。

つみたて投資枠と、成長投資枠の併用が可能であることと、

年間投資枠が拡大されて、

つみたて投資枠が年間120万円、

成長投資枠が年間240万円、

合計最大年間360万円まで投資が可能になったということです。

税金がかからない期間も無期限になったというわけよね

そういうことになるよね

出典:野村証券HP

分かってきたぞ。

次のおさらいでもう一度整理だ

ややこしいところなので、ここでもう一度おさらいです。

出典:金融庁HP

出典:三菱UFJ銀行HP

18歳から無期限に口座開設ができるところもメリットだよね。

大人になったら、すぐに口座を開設しよう!

分かってくると、ますます新しいNISAをしたくなってきた!

ここで、ポイントを解説しますね

新NISAから投資を始めた場合、1800万円まで投資ができるのに対して、今から始めると、新NISA分1800万円+現行NISA分120万円分となり、合計1920万円まで投資ができることになります。

また、2023年中にNISA口座を開設しておけば、2024年に自動で新NISAに切り替わるので、新NISAの手続きが不要です。

通常であれば利益の約20%が税金として持って行かれるところが、非課税(0%)になるので非常にお得です。

例えば、上場株式に100万円投資して200万円で売却した場合を考えてみましょう。

100万円の利益が出たということですね。

通常、利益の100万円に20.315%課税され、実際の受け取り総額は179万6850円になってしまいます。

しかし、NISAの場合は200万円まるまる受け取れることになります。だから、お得なのですね。

新NISAでは、生涯で1800万円と設定されているため、1年で360万円の枠を使い切らなくても損をすることはありません。

現行NISAは5年間非課税

現行つみたてNISAは20年間非課税

新NISAは一生涯非課税

2024年1月から新NISAで投資信託の積み立てをしたい方は、基本的に12月中に設定を済ませておかないと間に合いません。

NISA口座の開設には、主に申請書類・本人確認書類・マイナンバー確認書類が必要です。

そして、申請してから口座が開設までには、証券会社にもよりますが、2~3週間はかかることに注意が必要です。

NISAの対象商品は、株式・ETF、投資信託です。

株式は国内の上場株式やETFだけでなく、米国の株式も購入可能です。

また、年間120万円以内であれば一括購入もできますし、あるいは小分けにしての購入もできます。

例えば、2020年1月に上場株式を40万円で購入し、翌月2月に投資信託を30万円で購入します。

その後、3月~12月まで5万円ずつ投資信託を購入、そんな買い方もできます。年間上限120万円を使いきらなくても大丈夫です。

ただし120万円の枠を使い切れなかったとしても、その枠を翌年には持ち越せないことには注意が必要です。

3,トーク形式で、もう一度NISA制度を復習してみましょう

やった~

トーク形式で順番に解説してあると分かりやすいかも~

これまでが難しすぎる・・・

そうだね

しっかり理解しなきゃ

ここから、今までの総復習という形式で講義をします。

少し長いけど、お姉さんとの話をよ~く聞いていてね。

これまで学習してきたところと重複するところが出てくるけど、

もう一度復習の意味で聞いてください。

は~い

わかりました

NISAとは?

NISAとは、どのような制度ですか?

NISAは、資産形成を応援するための非課税制度です。2014年からスタートした少額投資非課税制度の愛称です。お手本は1999年に始まったイギリスのISAという非課税投資制度で、ISAにニッポンのNを頭にくっつけてNISAという愛称となりました。

非課税投資制度とは?

通常、株式や投資信託に投資をしたときに得られた運用益には約20%の税金がかかりますが、NISA口座で投資した場合は税金が一切かかりません。一例をあげて非課税の効果を説明します。

例えば100万円投資し、200万で売却すると利益は100万円です。利益100万円に対して税率20.315%が課税され、203,150円も差し引かれます。しかし、NISA口座を利用した場合は、100万円の利益が課税されずに受け取れます。加えて、NISA制度を利用して買付した株式で配当金を受け取った場合にも非課税になります。

配当金に対する税金が、非課税になるのは大きな魅力ですね。

配当金の非課税が適用されるのは、配当金を証券口座で受け取る様に設定している場合に限ります。2023年までは、つみたてNISAと一般NISAのどちらか一方の投資枠を選ぶ制度ですが、2024年1月からはつみたて投資枠と成長投資枠の2つが併用できます。

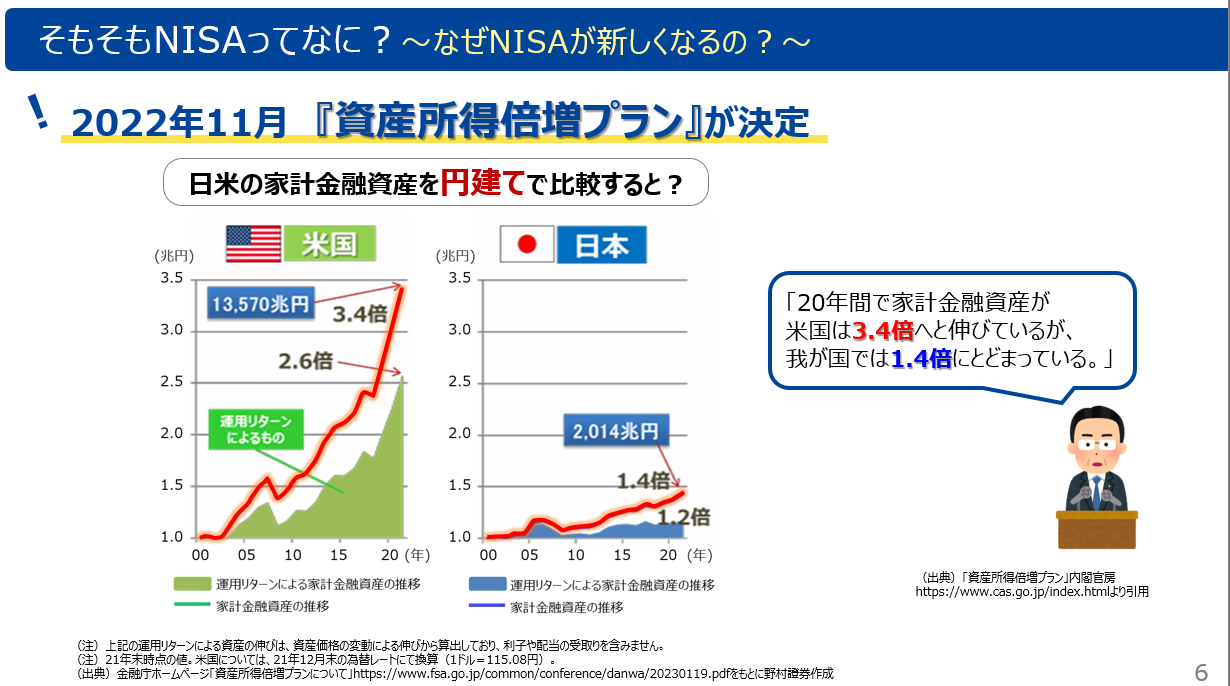

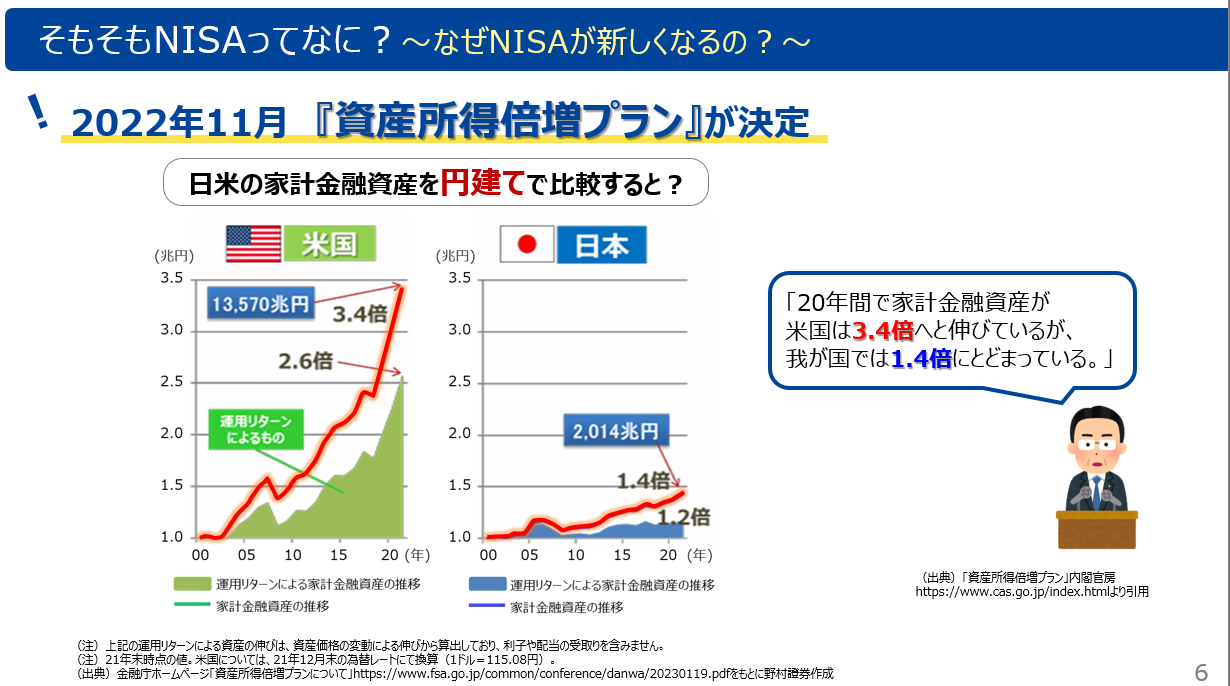

なぜNISA制度は大きく変わるのですか。その背景は?

下記のグラフは、2021年末までの20年間でアメリカと日本の家計の金融資産がどのくらい増加したか比較したものです。アメリカは約3.4倍になっているのに対して、日本は1.4倍ほどしか増えていません。また、日本は資産の半分以上が現預金で占められているのに対し、アメリカは資産の半分以上を有価証券などで運用してきたことに違いがあります。

このような現状を受けて、2022年11月に政府が『資産所得倍増プラン』を決定、一人ひとりが資産形成に取り組めるよう、NISAの非課税枠拡大などを公表しました。

NISAをきっかけに資産形成に取り組む人を増やすため、NISA制度が新しくなるんですね。

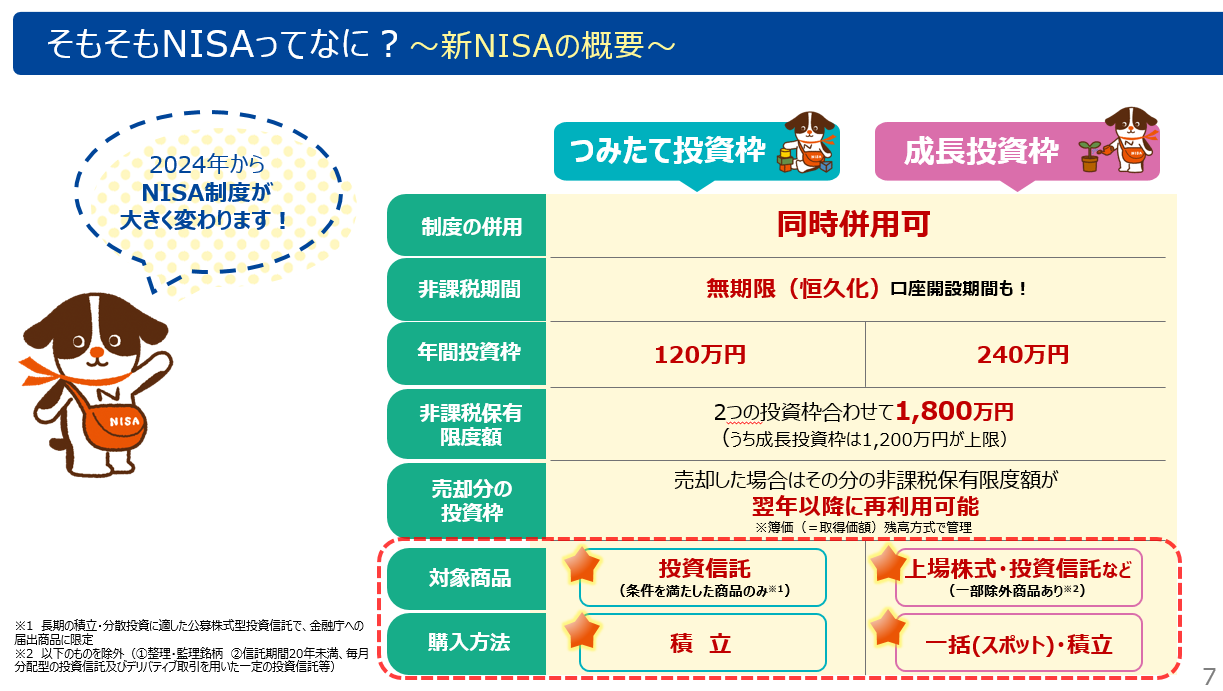

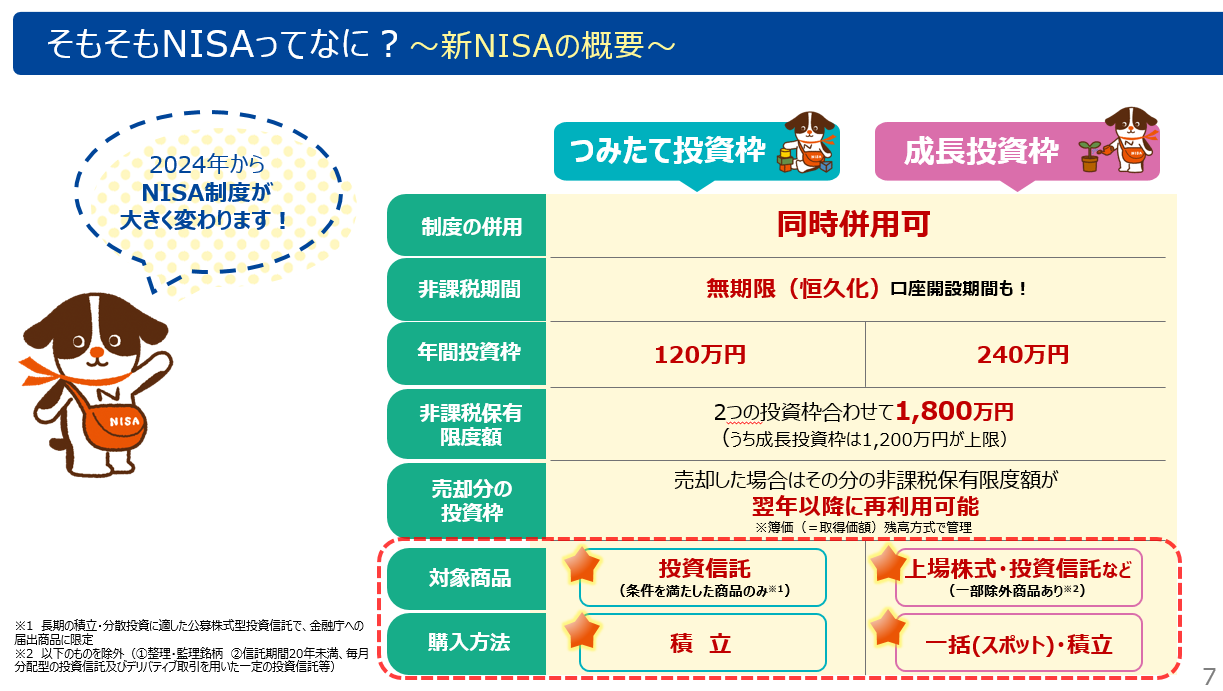

「新NISA」の概要

それでは、新NISAの概要を説明します。

新NISAのつみたて投資枠で購入できる商品は、投資信託のうち一定の条件を満たした商品に限られます。一方、成長投資枠で購入できる商品は、上場株式・投資信託など選択肢があり(一部除外の商品あり)、一括または積立どちらの購入方法も可能です。

つみたて投資枠は投資信託の積立が可能な制度であるのに対し、成長投資枠では株式など個別銘柄への投資も可能になるのですね。

更に、成長投資枠でも積立投資ができるということもポイントです。

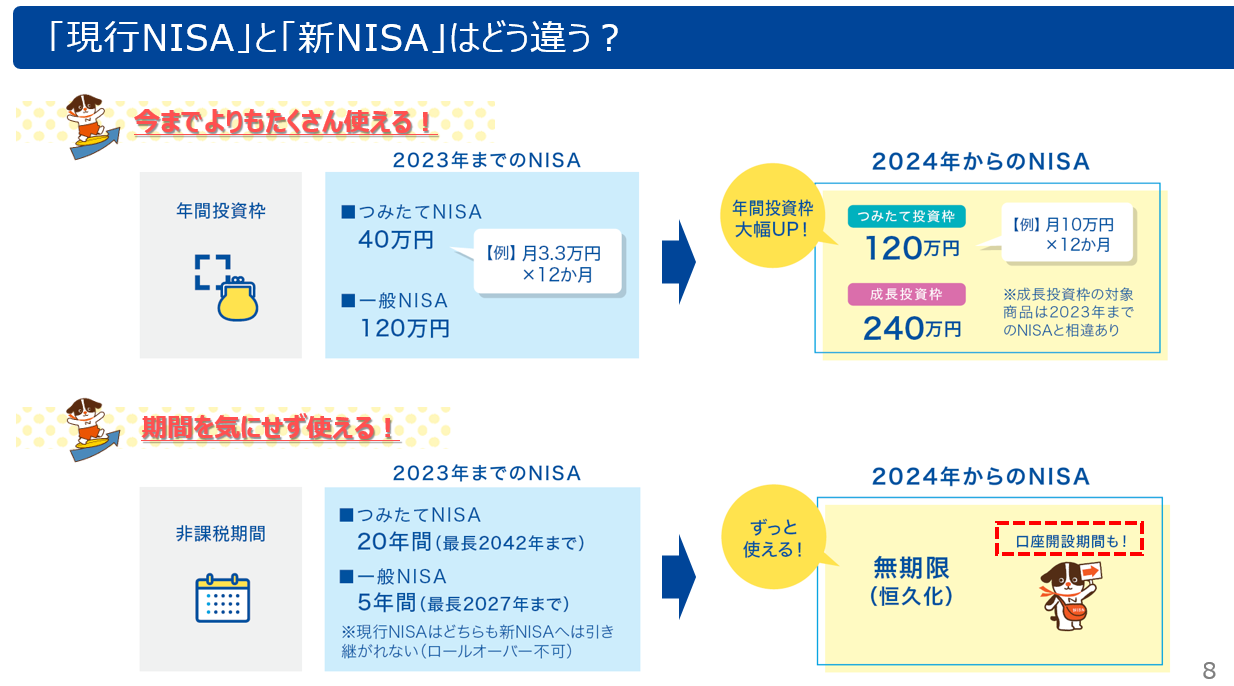

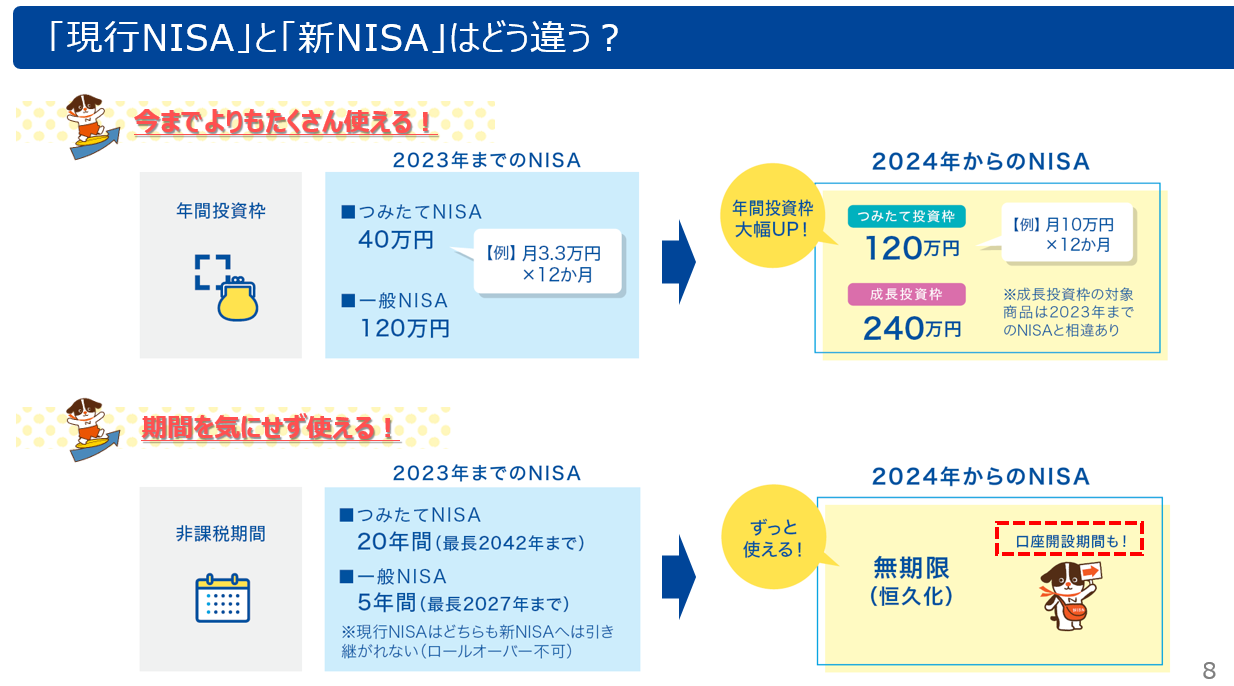

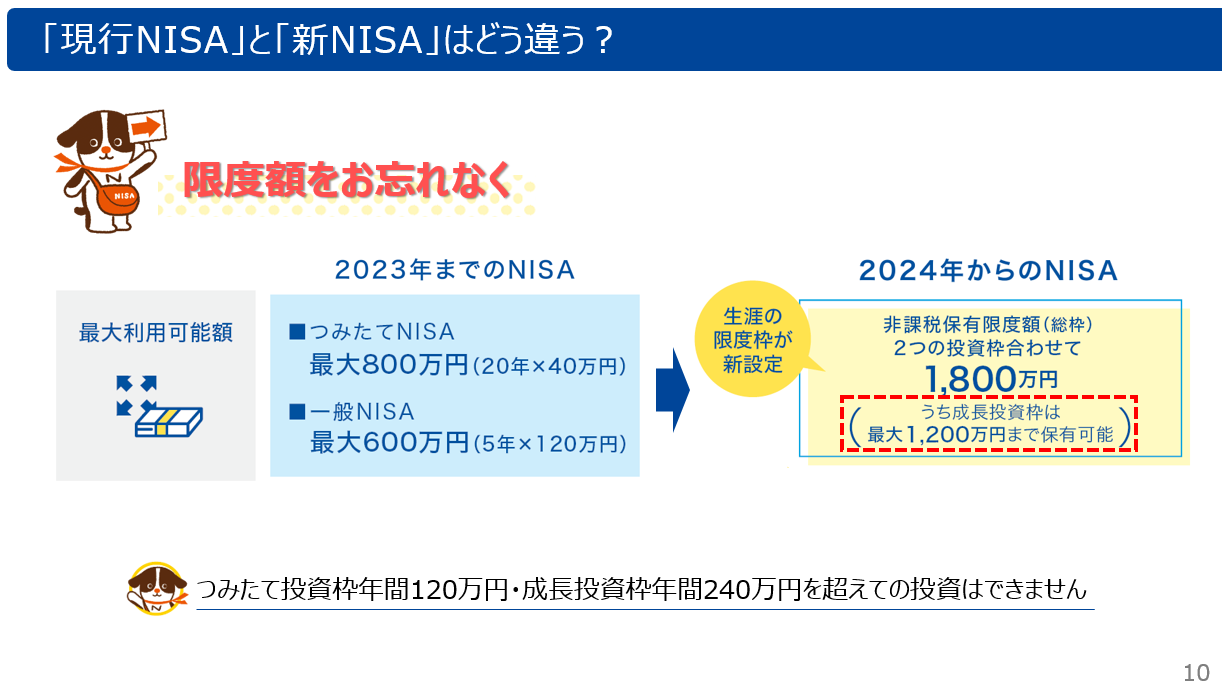

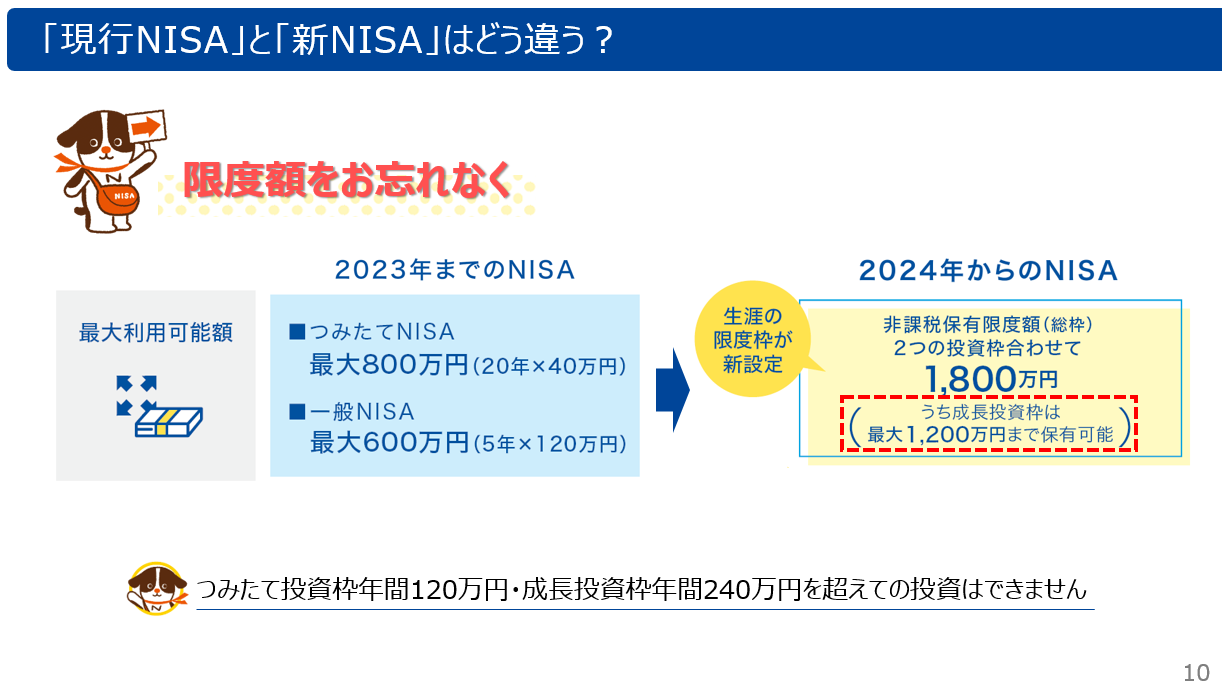

「現行NISA」と「新NISA」の違い

現行NISAと新NISAの違いについて教えてください。

一つ目は年間投資枠の拡大です。2023年までは、つみたてNISAは年間40万円、一般NISAは年間120万円まで非課税投資が可能ですが、2024年からはつみたて投資枠が年間120万円、成長投資枠が年間240万円となり、非課税で投資可能な限度額が大幅に拡大されます。

2023年までのつみたてNISAは月々33,000円ずつの積立投資で年間非課税枠40万円をほとんど使いきる計算でしたので、2024年以降は月々10万円ずつの積立投資ができると考えると、積立金額も幅広く選択することができますね。

二つ目は非課税期間です。現行NISA口座で買付した残高に対して、つみたてNISAは20年間、一般NISAは5年間の非課税期間が設定されています。2024年以降は、NISA口座で買付した残高は、非課税期間が恒久化つまり無期限となります。

この変更点も大きいですね。今後は非課税期間を気にせずに投資が可能になり、長期の運用計画も立てやすくなりますね。

さらに、NISA口座の開設が恒久化されます。つまりNISA制度がずっと続くということですので、いつからでもNISAを始められることになります。さらに、NISA口座の開設が恒久化されます。つまりNISA制度がずっと続くということですので、いつからでもNISAを始められることになります。

NISA制度を利用した資産運用を始めやすくなりますね。

三つ目は、つみたて投資枠(年間120万円)と成長投資枠(年間240万円)が併用可能となります。つまり、同じ年に2つの投資枠を両方利用することができるようになります。

新NISAの使い方

現行NISAと新NISAの違いがよく分かりました。新NISAのつみたて投資枠・成長投資枠それぞれの使い方について教えてください。

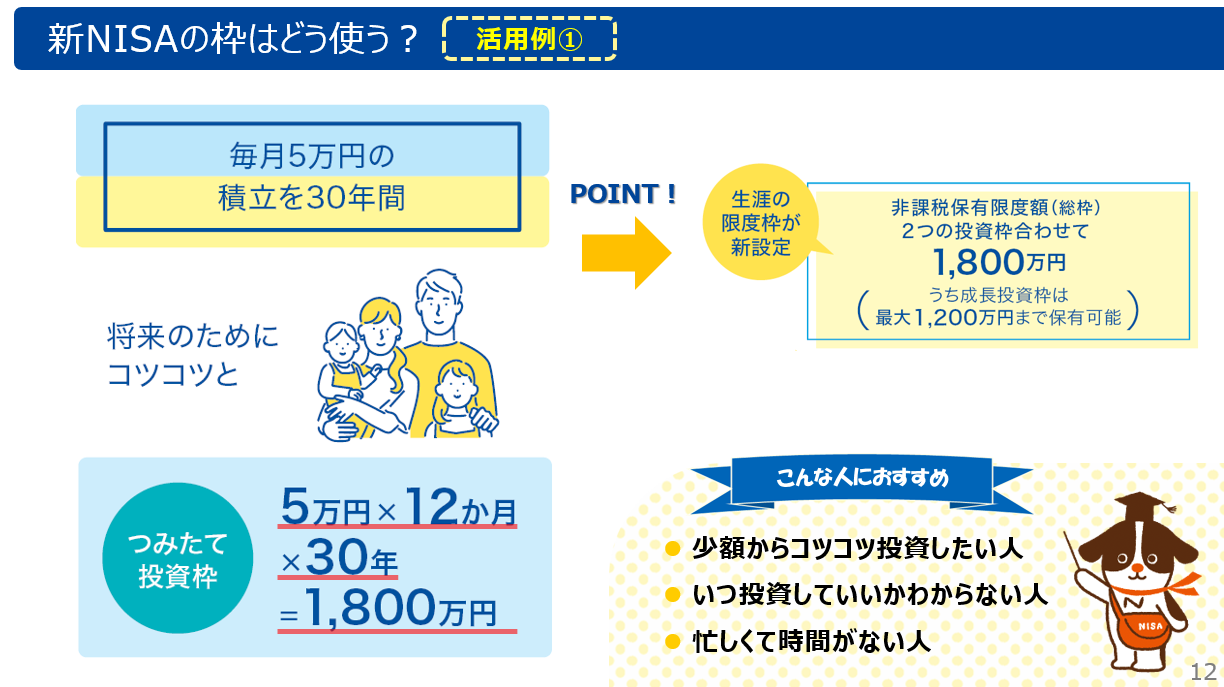

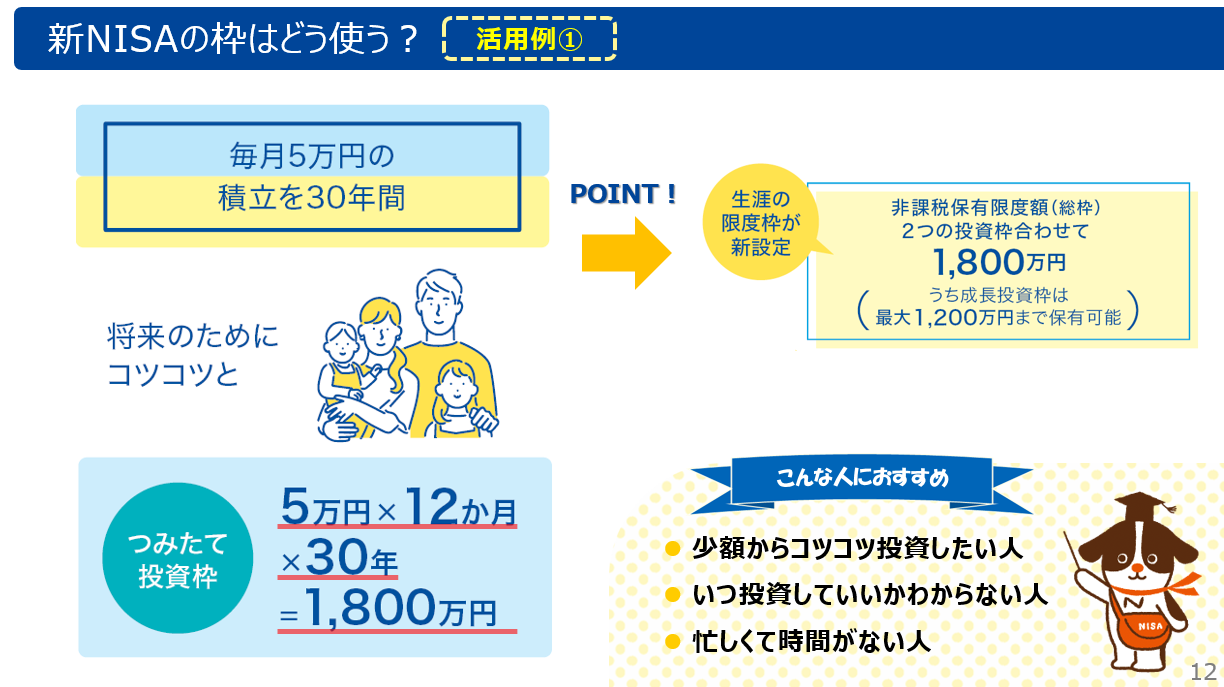

事例を挙げて説明します。まず「将来のためにコツコツと」資産運用していこうと考えている方の活用例です。新NISA生涯限度額1,800万円を全てつみたて投資枠での利用を前提にした場合、月5万円ずつ、年間60万円の積立投資を30年間継続すると、最大限利用することが可能です。

非課税で30年間、積立投資ができるようになるのは、新NISAの魅力ですね。

1,000円など少ない金額からコツコツ投資したい人や、ライフプランを見据え、長期で積立投資を考えている人は、つみたて投資枠を中心に活用してはいかがでしょうか。

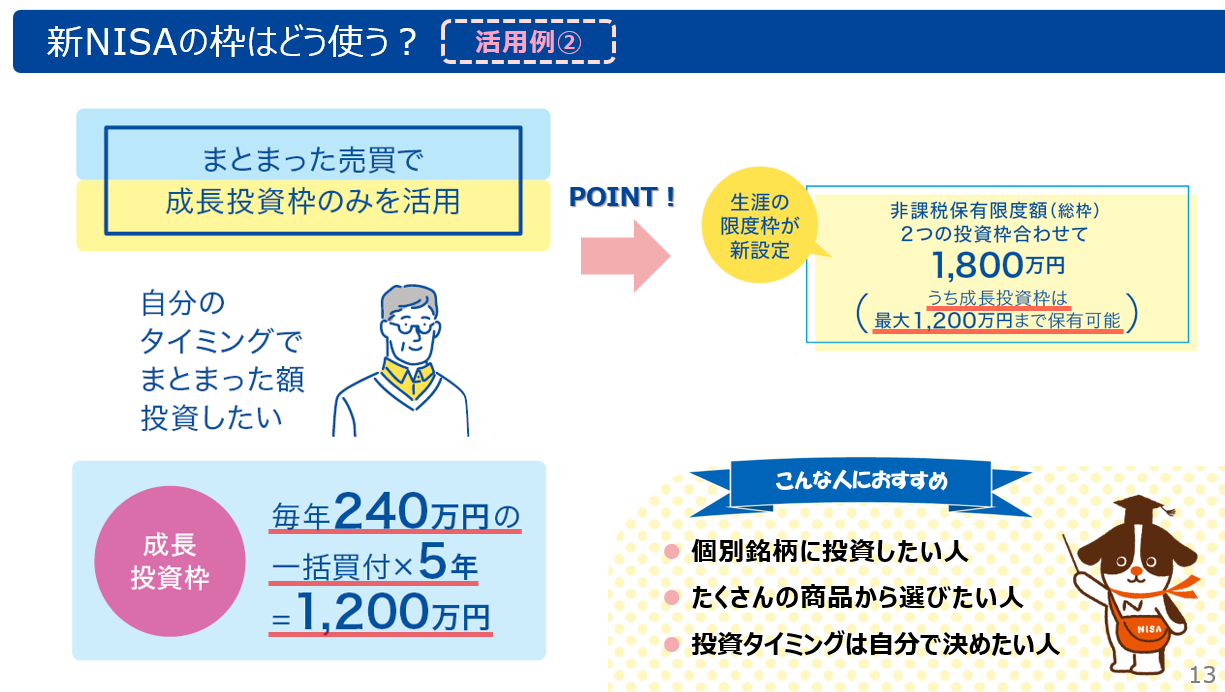

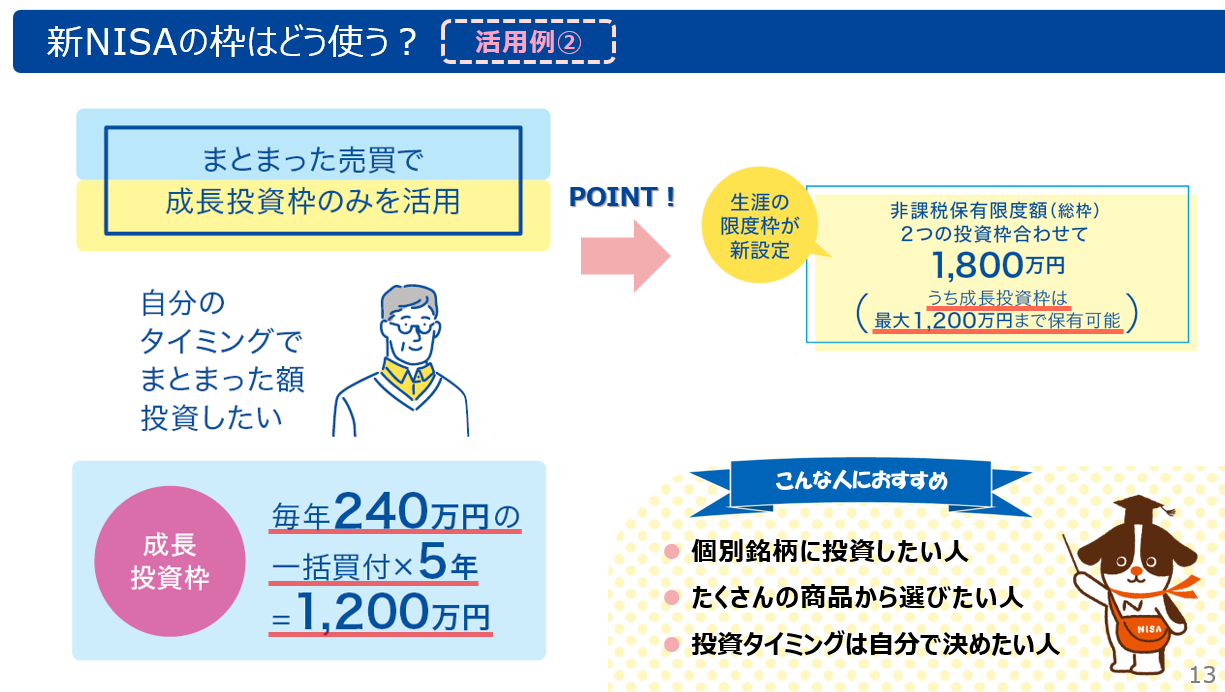

次は「自分のタイミングでまとまった投資をしたい」と考えている方の活用例です。生涯限度額1,800万円のうち、成長投資枠は最大1,200万円まで利用可能です。例えば、年間240万円ずつ5年間投資を続けると、合計1,200万円の成長投資枠を利用することになります。この例は、成長投資枠の限度額1,200万円を使い切るので、投資した商品を売却しない限り、成長投資枠をこれ以上利用することはできません。

その場合、生涯限度額1,800万円から成長投資枠の限度額1,200万円を引いた、残りの限度額600万円をつみたて投資枠で利用することは可能です。但し、つみたて投資枠年間120万円の限度額があるので注意が必要です。

株式の一括投資を中心に考えている人などは、意識しておきたいですね。

成長投資枠は株式やREITなどのETF、投資信託など幅広い投資の選択肢があります。多くの商品から個別銘柄を選択したい人、投資タイミングを自分で決めたい人は、成長投資枠を中心に新NISAを活用していく方法もよいのではないでしょうか。

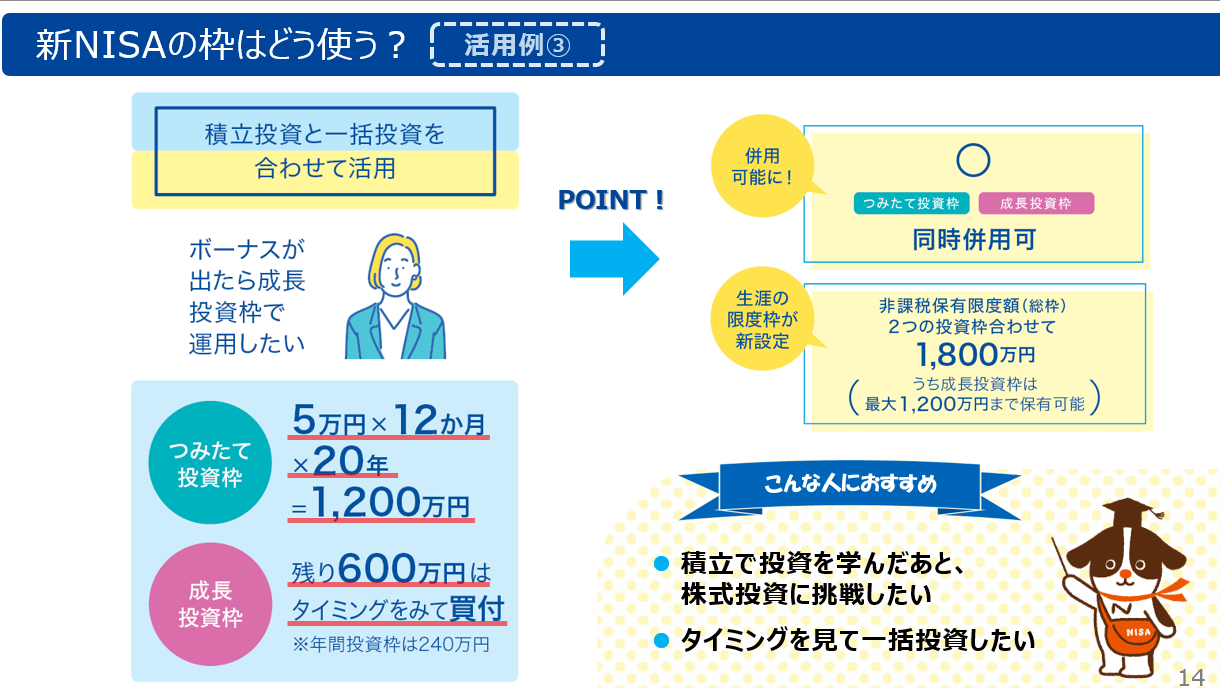

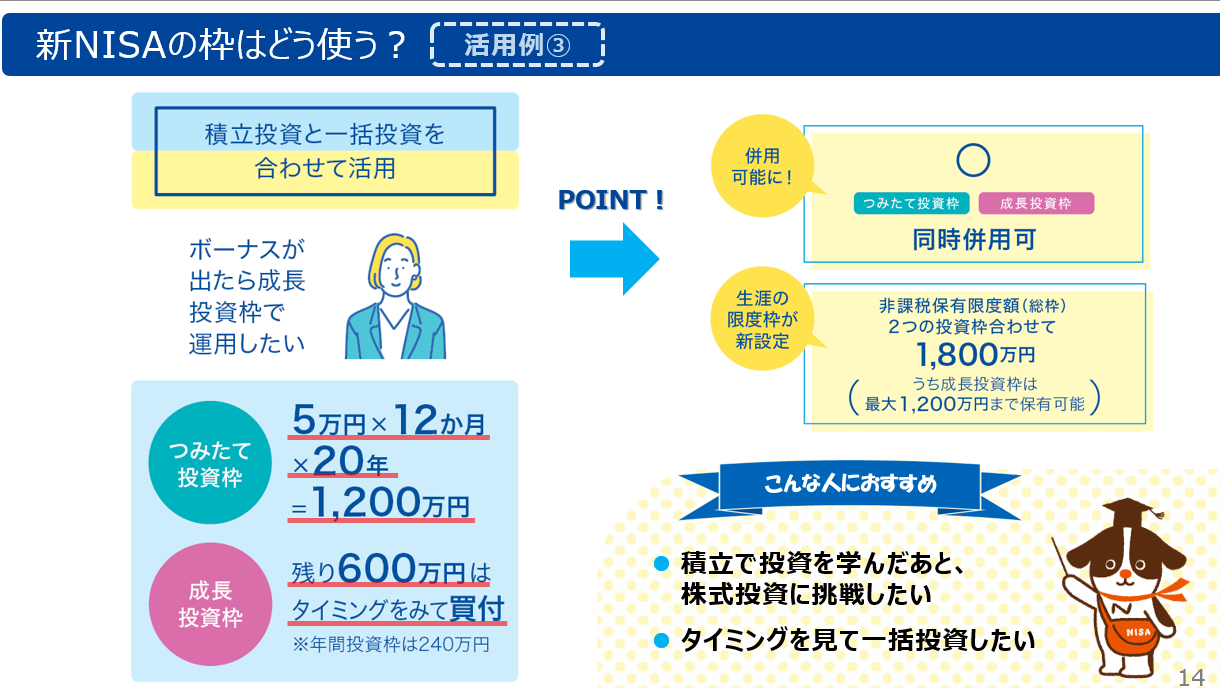

最後は「積立投資を継続しつつ、ボーナスが出たら成長投資枠で運用したい」と考えている方の活用例です。つみたて投資枠と成長投資枠は同じ年に併用でき、双方の投資限度額合わせて生涯限度額1,800万円まで利用可能です。

仮に、月5万円ずつ、年間60万円、20年間積立投資で、つみたて投資枠を1,200万円利用する場合、生涯限度額の残りは600万円です。投資タイミングを見ながら成長投資枠を利用して株式の個別銘柄などに一括投資することが可能です。但し、成長投資枠年間240万円の限度額があるので注意が必要です。

現行NISAは、同じ年に両方利用できないので便利になりますね。

当面の間は積立投資を学んでから株式投資に挑戦したい方や、積立投資を続けながらタイミングを見て一括投資したい方は、つみたて投資枠と成長投資枠を併用する活用方法がおすすめです。

長かったけど、いろんなことが分かった。

投資は奥が深い・・

けど、よく分かった気がします

あとは・・どの証券会社を選べばいいのかな

4,どの証券会社がお得?

私は、個人的にですが、楽天証券を利用させていただいています。

他にも、たくさんの証券会社がありますので、検討してもらえればいいと思います。

楽天証券とSBI証券をご紹介致します。

楽天証券の場合、証券口座を引き落とし方法に選択すると、1月分の注文の締切日が12月28日になるため、この日までに口座開設と積立設定を済ませておく必要があります。

口座開設に時間がかかる場合もあるので、なるべく早めにNISA口座を開設しておいた方が安心でしょう。

楽天証券の特徴

- 積立NISA対応本数がトップクラス

- 楽天会員なら口座開設手続きが約5分で完了

- 楽天カードで楽天ポイントがお得に貯まる

- 一つのスマホアプリで国内株・外国株が取引きできる

- 楽天銀行との連携「マネーブリッジ」で、普通預金金利が最大5倍、最大0.1%

- 今ならNISA口座開設&クイズに正解すればもれなく2000円もらえる

SBI証券の特徴

- 積立NISA対応本数が210本でトップクラス

- 三井住友カードでVポイントが0.5%貯まる

- Tポイントが貯まり、同時に使える

- 1株単位の取引に対応できる

- 今ならNISA口座開設&クイズに正解すれば最大2.350円もらえる

5,まとめ

新NISAが開始されると、申し込みが殺到することが考えられます。

さらに、年末年始は証券会社の新規口座開設業務が停止します。しかしその間にも申し込みはできるため、どんどん口座開設待ちの数が増えていきます。

そのため、通常は1週間程度で開設が完了するところ、新NISA開始後は確実にそれ以上かかることが想定されます。

あらかじめ口座を作成しておくことで、すぐに新NISAを利用することができます。

最初は難しかったけど、分かってよかった。

早く大人にならないかな・・

うん

この学習を無駄にしないように、

頑張ろう

【補足】

投資メディア・トウシルで「NISA」活用法を解説中!

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/33e07a80.5c5c79b6.33e07a81.aa35e4f4/?me_id=1213310&item_id=21033811&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F7113%2F9784297137113_1_2.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

コメント欄